Czym jest karta kredytowa? Jak działa i czy łatwo ją dostać?

- Karta kredytowa – jak działa i co to jest?

- Jak wygląda karta kredytowa?

- Jak korzystać z karty kredytowej?

- Kiedy i jak spłacać kartę kredytową?

- Okres bezodsetkowy – co to jest i jak działa?

- Jak dostać kartę kredytową?

- Karta kredytowa dla zadłużonych i bez dochodu – gdzie najszybciej?

- Karta kredytowa – czy jest darmowa? Ile kosztuje jej obsługa?

- Przelew i wypłata gotówki przy użyciu karty kredytowej – czy warto?

- Jakich operacji lepiej nie wykonywać kartą kredytową

- Karta kredytowa – dodatkowe benefity

- Czy warto korzystać z karty kredytowej?

Dysproporcja ilości kart kredytowych i kart debetowych na rynku jest dość spora. To 4,9 mln szt. do 37,7 mln szt. (stan na I kwartał 2023 roku). Być może wynika to z faktu, że nie każdy od ręki otrzyma „plastik” z napisem „Credit”. Klient musi spełnić określone warunki. To także zupełnie różny mechanizm działania, który nie wszystkim odpowiada. Przyjrzyjmy się, jak działa karta kredytowa i czy warto korzystać z niej na co dzień?

Karta kredytowa – jak działa i co to jest?

Często mylona jest z kartą debetową, jednak zasady działania są zupełnie inne. Karta kredytowa pobiera środki z rachunku kredytowego. Oznacza to, że robiąc zakupy, korzystamy z pieniedzy banku. W ten sposób regularnie zaciągamy kredyt, który należy spłacić w ustalonym terminie.

Póki regulujemy zadłużenie na czas, bank nie zacznie naliczać odsetek.

„Plastik” z dopiskiem „Credit” to możliwość cyklicznego pozyskiwania dodatkowych środków bez zbędnych formalności i kosztów związanych z uzyskaniem kredytu gotówkowego. Jednak, decydując się na taką formę płatności, musimy wziąć pod uwagę swoje realne możliwości finansowe i mądrze z niej korzystać. Inaczej zamiast wsparciem będzie trudnym do uniesienia balastem.

Jak wygląda karta kredytowa?

Budowa karty płatniczej została szczegółowo opisana w oddzielnym artykule. Na dobrą sprawę, karta kredytowa wygląda tak samo jak debetowa czy przedpłacona. Jedyną zauważalną różnicą jest subtelny napis „Credit” czy „Karta Kredytowa”. W pozostały zakresie nie ma innych zauważalnych różnić pomiędzy budową karty kredytowej a debetowej.

Jak korzystać z karty kredytowej?

Karty kredytowej użyjemy do płatności w punktach handlowo-usługowych, czy wypłat z bankomatów (za tę opcję banki pobierają wysoką prowizję). Wszystkie operacje musimy potwierdzić PIN-em (Jeśli go nie pamiętamy, warto skorzystać z naszego poradnika – jak zmienić pin do karty). Zapłacimy nią wygodnie także za zakupy w Internecie.

Pamiętajmy, że każdorazowo wykonując transakcję, zaciągamy w banku kredyt i zobowiązujemy się do jego spłaty w ustalonym przy podpisywaniu umowy terminie.

Kiedy i jak spłacać kartę kredytową?

Raz w miesiącu bank przesyła wykaz dokonanych transakcji przy użyciu karty kredytowej oraz informację o terminie spłaty zadłużenia. By uniknąć dodatkowych opłat, należy tego dokonać przed upływem okresu bezodsetkowego na specjalny numer rachunku. W praktyce wygląda to tak, że użytkownik przelewa środki z konta osobistego na rachunek karty kredytowej.

W ten sposób unikniemy naliczania odsetek. Musimy pamiętać, by nie czekać z przelewem do ostatniej chwili, gdyż mogą wystąpić opóźnienia, a bank zacznie już naliczać odsetki.

Co ważne, nie musimy do razu spłacać całości. Wystarczy uiścić jedynie kwotę minimalną, która zazwyczaj wynosi 4-6% wartości zadłużenia. Resztę możemy rozłożyć na raty. W takim scenariuszu, bank od niespłaconego kredytu zacznie naliczać odsetki

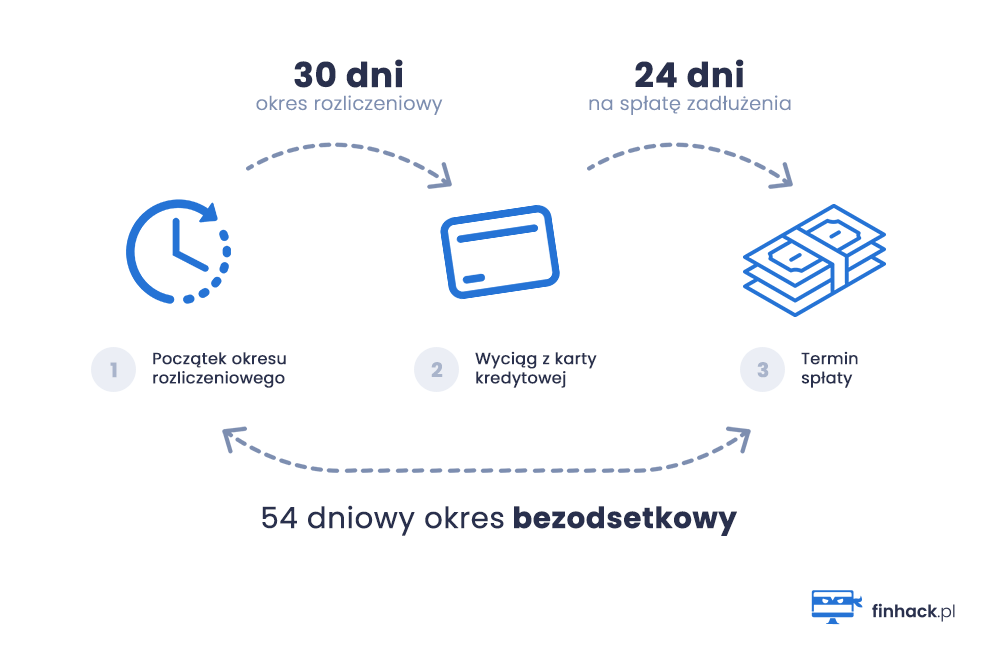

Okres bezodsetkowy – co to jest i jak działa?

Wiemy już, że, aby uniknąć dodatkowych opłat, musimy wyrobić się ze spłatą zadłużenia przed upływem okresu bezodsetkowego. Co to znaczy?

Jest to okres od 40 do 60 dni, przez który instytucja finansowa, wydająca kartę kredytową wstrzyma się od naliczania odsetek od wykorzystanej kwoty.

Czas ten możemy podzielić na:

- okres rozliczeniowy, który trwa miesiąc i umożliwia korzystanie z limitu kredytowego;

- okres spłaty zadłużenia, który w zależności od banku, trwa od 20 do 30 dni. To czas podsumowania okresu rozliczeniowego (zrealizowanych transakcji) i uregulowania należności.

Jeśli zrobimy zakupy przy użyciu karty kredytowej w pierwszym dniu okresu rozliczeniowego, na spłatę będziemy mieli ponad 50 dni. Przez ten czas kredyt będzie darmowy i spłacimy go dopiero pod koniec kolejnego okresu rozliczeniowego.

Warto, jednak sprawdzić, czy w każdej sytuacji możemy skorzystać z okresu bezodsetkowego. Zazwyczaj odnosi się on tylko do transakcji bezgotówkowych, a inne operacje od początku zostaną obciążone odsetkami.

Jak dostać kartę kredytową?

Banki nie rozdają kart kredytowych, tak jak debetowych, każdemu, kto założy konto osobiste. Nie trzeba nawet posiadać rachunku w danej instytucji. Jednak, by zostać jej użytkownikiem, trzeba spełnić określone warunki. Co ważne, mogą one różnić się w zależności od instytucji. Trzeba złożyć odpowiedni wniosek o wydanie karty kredytowej i udowodnić swoją stabilność i płynność finansowa.

W tym celu banki sprawdzają, np.:

- zdolność kredytową (zwykle wymagany dochód na poziomie 2 tyś netto i umowa na czas nieokreślony);

- historię kredytową;

- formę i okres zatrudnienia (umowa o pracę, własna działalność gospodarcza, umowa cywilnoprawna);

- realne dochody na rachunku/zeznanie podatkowe;

- wiek.

Aby ułatwić wybór odpowiedniej karty kredytowej stworzyliśmy ranking kart kredytowych podzielony na odpowiednie kategorie (od podstawowych aż do kart typu Premium). Przejrzeliśmy propozycje wszystkich popularnych instytucji finansowych i wybraliśmy najlepsze oferty.

Karta kredytowa – od ilu lat?

O kartę kredytową może starać się osoba, która ukończyła co najmniej 18 lat, posiada stabilne i powtarzalne dochody. Wniosek osób niepełnoletnich od razu zostanie odrzucony.

Warto wiedzieć, że niektóre instytucje finansowe mogą ustalać inny minimalny wiek możliwy do skorzystania z oferty, np. 21, czy 25 lat.

Karta kredytowa dla zadłużonych i bez dochodu – gdzie najszybciej?

Osoby z zadłużeniem nie mają szans na pozytywne rozpatrzenie wniosku o kredytówkę w standardowym banku. Tutaj wymagana jest czysta historia w BIK-u (Biuro Informacji Kredytowej). Jednak od niedawna możemy ubiegać się o pozabankową kartę kredytową.

Pozabankowe instytucje finansowe

Są to firmy prywatne, w których uzyskanie karty kredytowej jest dużo prostsze. Obędzie się bez weryfikacji klienta w bazach dłużników, np. (w BIG-u). Często wystarczy jedynie dowód, ukończone 18 lat i indywidualny rachunek bankowy. Niestety, jej posiadanie wiąże się z dużo wyższymi kosztami obsługi karty. Nie możemy liczyć na okres bezodsetkowy, a każda transakcja zostanie obciążona prowizją.

Do takich firm należą, m.in.: AXI Card i Cardina MasterCard.

Karta kredytowa – czy jest darmowa? Ile kosztuje jej obsługa?

Koszt wydania i utrzymania produktu zależy nie tylko od banku, ale również od rodzaju oferty. Te często są darmowe, jednak za produkty z półki premium przyjdzie nam zapłacić (o ile nie zrealizujemy wymaganego obrotu).

Jeśli ze spłatą zadłużenia wyrobimy się przed upływem okresu bezodsetkowego, zapłacimy jedynie miesięczna opłatę za obsługę kredytówki (od kilku do kilkunastu złotych). Możemy spotkać się z także z ofertą bezwarunkowo darmowej karty kredytowej, czasowo darmowej (np. pierwszy rok) lub uniknąć opłat spełniając określone warunki, np. zapewnić regularne wpływy na konto lub aktywnie korzystać z kredytówki (tzn. wykonać określoną ilość transakcji).

Terminowe spłaty całej kwoty zwalniają użytkowników z odsetek za płatności bezgotówkowe. Jeśli opóźnimy się z uregulowaniem należności lub oddamy tylko część kredytu, zostaniemy obciążeni odsetkami i oprocentowaniem od pełnego zadłużenia. Również operacje, takie jak wypłaty z bankomatów lub przelewy wiążą się dodatkowymi opłatami.

Maksymalne oprocentowanie karty kredytowej nie może być wyższe niż dwukrotność odsetek ustawowych. Warto wspomnieć, że liczba ta jest zmienna i zależy od stopy referencyjnej NBP, co wpływa na koszty utrzymania „plastiku”.

Jaki limit kredytowy można uzyskać?

Instytucje finansowe podejmują decyzję o wysokości limitu kredytowego na podstawie oceny zdolności kredytowej, wysokości i regularności dochodów i historii kredytowej. Banki oferują, np. kilkukrotność dochodów netto, z zastrzeżeniem, że kwota ta nie może przekroczyć, np. 50 tys. zł.

Limit kredytowy zależy od oferty banku oraz typu karty i waha się od kilkuset złotych do nawet kilkuset tysięcy. W Santander Bank Polska wybierając kartę Visa Silver, możemy liczyć na kwotę od 1 tys. do 20 tys. zł, a z kartą Visa Platinum od 10 tys. do 150 tys. zł. Półka World Elite to limit kredytowy w wysokości nawet kilkuset tysięcy złotych.

Przelew i wypłata gotówki przy użyciu karty kredytowej – czy warto?

Chociaż możliwe jest wykonanie przelewu z karty kredytowej lub wypłacenie gotówki z bankomatu nie zawsze warto to robić. Dlaczego? Ponieważ za takie operacje będziemy musieli słono zapłacić.

Jeśli zechcemy limit kredytowy zamienić w gotówkę, zostanie doliczona prowizja, która może wynosić nawet 10%. Łatwo policzyć, że za każde wypłacone 100 zł przyjdzie nam dopłacić 10 zł (analogicznie –1000 zł to dopłata aż 100 zł). Niestety, musimy liczyć się z tym, że w większości banków oprocentowaniu nie podlegają jedynie transakcje bezgotówkowe. Również za przelewy z kredytówki bank naliczy sobie sporą prowizję.

Zanim zdecydujemy się na przelanie środków lub skorzystanie z bankomatu, warto w Tabeli opłat i prowizji sprawdzić, czy będzie to opłacalne. Dzięki temu unikniemy przykrej niespodzianki przy podsumowaniu okresu rozliczeniowego.

W przypadku wypłaty pieniędzy z karty kredytowej, podpowiadamy w naszym poradniku jak to zrobić – „Jak wypłacić pieniądze z karty kredytowej bez prowizji„

Jakich operacji lepiej nie wykonywać kartą kredytową

Tak naprawdę, karta kredytowa powinna nam służyć do płatności w sklepach i Internecie. Najlepiej w walucie w której została wydana. Poniżej przedstawiamy operacje na które lepiej uważać, ponieważ przyjdzie nam za nie sporo zapłacić:

- Operacje gotówkowe (wypłaty z bankomatu oraz przelewy z rachunku karty). Prowizja za te działania wynosi nawet 10%.

- Cześć kart kredytowych np. Citi bank nalicza prowizje za zasilenie portfeli internetowych np. Revoluta. Za takiej działania np. Citi handlowy pobiera aż 10% prowizji.

- Operacje w walutach obcych. W tym przypadku podobnie jak dla zwykłych kart debetowych, przewalutowanie będzie mało korzystne (strata zwykle kilka % vs rozwiązania wielowalutowe). Co więcej, duża cześć instytucji obciąży nas dodatkowo prowizją za przewalutowanie ( Santander ok. 3%, CIti bank 5,8% itp). W efekcie koszt takie operacji może wynieść nawet 7-8%.

- Brak spłaty w terminie minimalnej wymaganej kwoty – w takim przypadku bank może wysłać nam monity, naliczyć karne odsetki czy dodatkowe opłaty. Co więcej, możemy otrzymać negatywny wpis w BIK, w efekcie ucierpi nasza zdolność kredytowa.

Karta kredytowa – dodatkowe benefity

Kredytówki dają, nie tylko dostęp do dodatkowej gotówki, ale także do ekskluzywnych ofert, zniżek i promocji bankowych, np.:

- cashback – zwrot części wydanych środków;

- ubezpieczenie na wypadek nieprzewidzianych kłopotów lub na czas podróży;

- strefa VIP, tj. akcje organizowane na całym świecie, np. saloniki VIP na lotniskach.

Czy warto korzystać z karty kredytowej?

Zwolennicy kredytówek cenią sobie, m.in.:

- wygodę;

- spokój, który wynika z dostępu do dodatkowych środków;

- dostęp do zniżek i programów lojalnościowych;

- możliwość uniknięcia odsetek i opłat za kartę;

- rozłożenie spłaty zadłużenia na raty.

Pamiętajmy, że w przypadku tego rodzaju karty kontrola nad finansami jest dużo trudniejsza. Łatwo zatracić się w zakupach i przekroczyć przyznany limit, który ciężko będzie spłacić. Możemy także narazić się na nadprogramowe wydatki w postaci wysokiej prowizji za skorzystanie z bankomatu i odsetkami w przypadku przekroczenia terminu płatności.

Karta z napisem „Credit” to instrument płatniczy dla osób, które mają stabilną sytuację finansową i potrafią zarządzać domowym budżetem. W innym wypadku narosłe zadłużenie może stać się przeszkodą trudną do pokonania.

Karta kredytowa budowanie zdolności

Jednym z największych plusów karty kredytowej jest możliwość zbudowania pozytywnej historii kredytowej. Zakładając tego typu produkt, spłacając go regularnie przed końcem okresu odsetkowego budujemy pozytywną historię kredytową. Dzięki temu późniejsze wzięcie kredytu np. mieszkaniowego będzie znacznie szybsze i łatwiejsze. Nasza wiarygodność w oczach instytucji finansowej będzie po prostu wygadać lepiej. Jeśli nigdy nie kupiliśmy niczego na raty, nie korzystaliśmy z kredytów gotówkowych itp. To właśnie karta kredytowa powinna znaleźć się w naszym portfelu.

Chyba najlepsza odpowiedzią jest „do płacenia”. Głównym celem karty kredytowej jest realizacja płatności bezgotówkowych. W takim przypadku korzystanie z produktu jest najbardziej efektywne.

Główną korzyścią z posiadania i używania karty kredytowej jest możliwość darmowego korzystania z pieniędzy banku nawet przez 54 dni. Oprócz tego możemy liczyć na szereg benefitów – np. zwrot za zakupy, ubezpieczenie podróży, możliwość korzystania z saloników lotniskowych, programy premiowe itp. Produkt też pozwala na budowanie pozytywnej historii kredytowej

Zazwyczaj spłaty dokonujemy poprzez przelanie pieniędzy na dedykowany rachunek powiązany z produktem. Jeśli w tej samej instytucji mamy też konto osobiste, to prawdopodobnie mamy możliwość dokonania spłaty z poziomu aplikacji mobilnej/bankowości internetowej klikając na „Spłać kartę” przy naszym produkcie oraz wskazując rachunek, z którego przelewamy pieniądze.

Jest to rodzaj karty płatniczej, powiązanej z dedykowanym rachunkiem kredytowym. W ramach limitu możemy korzystać z kredytu przypisanego do naszego produktu. Z głównych cech – limit kredytowy jest odnawialny, obowiązuję okres bez odsetkowy (nawet ponad 50 dni), płatności dokonujemy jak zwykłą kartą debetową (stacjonarnie lub w internecie)

Tak, tego typu płatności wykonamy bez problemu. Jednak przed dokonaniem płatności w walutach obcych, polecamy sprawdzenie tabeli opłat i prowizji, ponieważ dla niektórych produktów opłaty potrafią być wysokie.

Na pewno warto skorzystać z tego typu produktu celem budowania pozytywnej historii kredytowej (np. przed planowanym zaciągnięciem kredytu hipotecznego). Innym przykładem, kiedy produkt może być przydatny jest wypożyczenie samochodu za granicą (cześć wypożyczali wymaga przedstawienia karty kredytowej przed wypożyczeniem auta).

Źródła

Informacja o kartach płatniczych I kwartał 2023 r. NBP

Pieniądze pozostawione w bankomacie – co robić?

Urząd skarbowy czynności sprawdzające – czym są?

Konsekwencje Ustawy o Konsumenckiej Pożyczce Lombardowej dla Przedsiębiorców Rolnych

Biała lista – czym jest i jakie dane zawiera?

Darmowe bankomaty, jakie banki z największą sieć bezpłatnych bankomatów?

Urząd skarbowy a kontrola osoby prywatnej – jak wygląda?

Bankomat nie oddał karty – czy wiesz, co robić?

Limit jednorazowej wypłaty z bankomatu